假設你的年薪為 台灣薪資中位數 NT$640,000,每年將 20% 的收入存下來,我們來看看從 25歲存到65歲,退休資產可能有多少。

1️⃣ 單純存錢,不含利息

若只靠每年存下的錢,40年累積下來,總額為:

也就是約 512萬台幣。

2️⃣ 儲蓄險或保守投資,年利率3%

若將存款投入 保守型儲蓄險或定存,年化利率3%,未來價值可達:

接近965萬台幣,幾乎是單純存錢的兩倍。

3️⃣ 指數化投資,年化報酬率10%

如果將同樣的每年存款投入 低成本指數型基金,假設年化報酬率 10%,則未來價值可達:

也就是 約 5,100 萬台幣,是保守存款的 5 倍以上,遠超一般人的退休資產規模。

簡單總結

- 一般人靠單純存錢,退休資產介於 500~1000 萬。

- 利息與複利效果明顯:即使年利率只有 3%,長期累積下來也能增加退休資產,但有限。

- 指數化投資複利威力驚人:10% 年化報酬,40 年累積後可達保守存款的五倍以上。

- 早開始的重要性:時間是複利的最大盟友,愈早開始,退休資產增長潛力愈大。

- 薪資中位數的限制:若只靠存錢,要達到百萬美元退休金幾乎不可能,需要投資搭配時間複利。

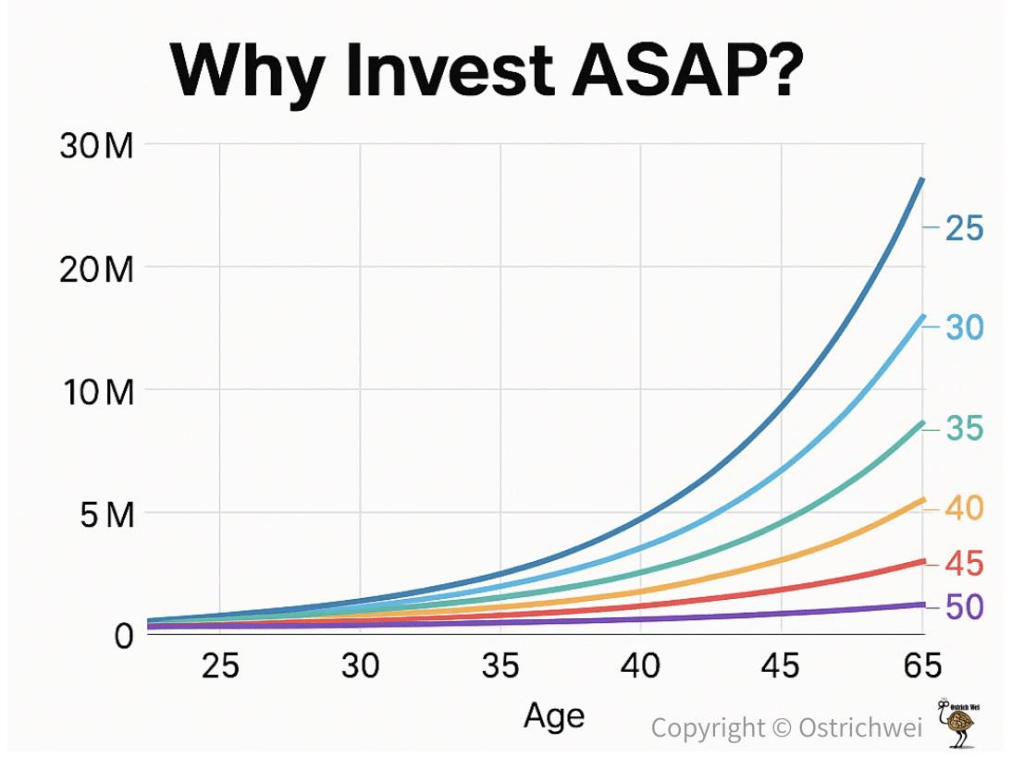

為何要趁年輕越早投資越好?

假設你希望65歲退休時,擁有百萬美元退休金(約3,000萬台幣),採用安全指數化投資,年化約10%,那麼每月需要投入多少?

30歲開始:NT$7,907/月

35歲開始:NT$13,000/月

40歲開始:NT$22,620/月

45歲開始:NT$38,900/月

50歲開始:NT$72,460/月

結論:

越晚開始投資,每月負擔呈指數增長

提早10年開始,月投入額可減少3倍

40歲後才開始,退休壓力會大幅提高。

「選擇遠比努力重要,儘早投資人生更輕鬆。」

透過簡單指數化投資,善用時間複利,退休生活大不同。

給新手投資人的建議

- 儘早開始存錢與投資,累積時間越長,複利效果越明顯。

- 善用低成本指數型基金,長期投資可大幅提高退休資產。

- 設定合理目標,了解單靠存錢的限制,必要時調整投資策略。

未來想過上什麼生活,取決於現在的選擇。

最好的投資是十年前,其次則是現在。

➡️免費報名線上投資前導說明課,從基礎理論到實戰應用,由千萬資產等級的專業團隊,以小班制、專人手把手指導,帶你系統化建立長期穩健的投資方法。

發表留言